El Gobierno modificó las alícuotas y cambió las reglas de juego para incrementar las percepciones impositivas. En qué casos se paga y cómo funciona

Desde su primera implementación, el dólar tarjeta ha tenido múltiples modificaciones, casi siempre con subas de las tasas aplicadas sobre las percepciones de impuestos. La última se aplicó este jueves, a través de la Resolución General 5450/2023 y estableció un nuevo incremento de la parte impositiva.

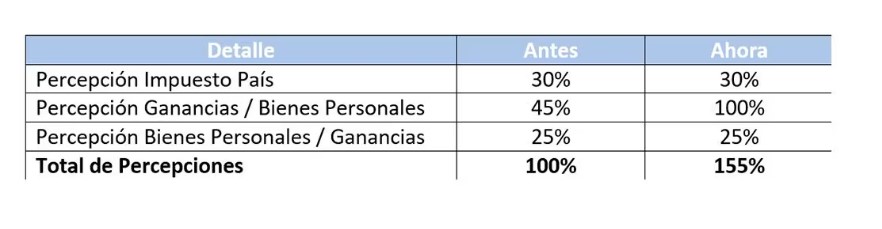

En concreto, la normativa determinó que para la compra de bienes y servicios del exterior se incrementó la alícuota de percepción del impuesto a las Ganancias del 45 al 100 por ciento, mientras que se mantuvo la tasa del 25 por ciento por adelanto de Bienes Personales. De esta forma el recargo en el valor del tipo de cambio llegó al 125%, a lo que hay que sumar el 30% del Impuesto PAÍS, por lo que el recargo final es del 155 por ciento.

Esto condujo a que el dólar tarjeta saltó de $744 el día miércoles a $949,87 el jueves (27,6% de suba), tomando como referencia el tipo de cambio del Banco Nación. Es importante aclarar que cada banco aplica su propio tipo de cambio minorista, por lo que el valor final puede ser diferente en cada caso.

Teniendo claro cuál es la cotización del dólar tarjeta, se puede pasar a analizar en qué casos concretos se aplica y qué impacto real tiene sobre el bolsillo de los argentinos.

Repasando, el dólar tarjeta es el tipo de cambio que se aplica a las compras con tarjeta de crédito o débito en el exterior, o consumos en moneda extranjera hechos desde el país. Se calcula a partir del dólar oficial minorista, y se le suman los impuestos PAIS, a las Ganancias y a los Bienes Personales. Como se mencionó, el recargo final es de 155%.

Ahora bien, ¿cuándo se paga? El contador especialista en impuestos, Sebastián Domínguez, explicó que los recargos rigen sobre las siguientes situaciones:

– Compra de Dólar Ahorro.

– Pagos con pesos de los consumos de las tarjetas de crédito, de compra y de débito realizados en moneda extranjera sin importar el monto mensual. Dentro de este punto entran por ejemplo los servicios de streaming como Netflix y Spotify.

– Pagos con pesos de servicios en el exterior contratados por agencias de viajes y turismo del país.

– Pagos con pesos de servicios de transporte terrestre, aéreo y por vía acuática con destino fuera del país, excepto el caso de transporte terrestre de pasajeros a países limítrofes.

– Pago con pesos de importación de determinados productos suntuarios.

En todos los casos mencionados, se trata de transacciones que tienen un valor en dólares, pero al momento de pagarlos, no se toma en consideración el dólar oficial ($372,5), sino el dólar tarjeta ($949,87). Así, si se usa una tarjeta de crédito para comprar una computadora en el exterior con un valor de USD 500, al momento de cancelar el resumen de la tarjeta, el consumidor no deberá pagar $186.250, sino $474.935.

Aunque técnicamente la percepción de Ganancias y Bienes Personales se debe practicar al momento del pago, Domínguez indicó que en las diferentes modificaciones que se han establecido a los regímenes de percepción, la AFIP ha instruido a los bancos a aplicar las modificaciones para los consumos que se realicen desde la publicación de la norma, independientemente de la fecha de pago.

Este caso no es la excepción. La Resolución General 5450 establece que la percepción del 100% resultará de aplicación para las operaciones efectuadas desde el día jueves 23 de noviembre. Es decir que, las compras realizadas desde el 22 de noviembre hacia atrás, serán liquidadas con los montos de percepción que regían hasta este momento.

“En esos casos, se aplicaría la percepción del 45% en lugar de la percepción del 100%”, sostuvo el contador.

Como se planteó en el primer punto, el dólar tarjeta surge de la sumatoria del dólar oficial, más el impuesto PAIS, más el 100% de percepción por adelanto de Ganancias y 25% por adelanto de Bienes Personales.

Eso significa que el 125% “extra” que se paga por Ganancias y Bienes Personales, luego se descuenta del pago anual de esas obligaciones tributarias. ¿Qué pasa con quienes no están alcanzados por esos impuestos? En esa situación, se puede pedir la devolución.

Para ello, se debe ingresar a la AFIP con Clave Fiscal a partir de enero del año siguiente para pedir la restitución del dinero. Eso sí, no hay indexación por inflación, lo que significa que AFIP devuelve la misma cantidad de pesos que se pagaron al momento de la compra.

Los contribuyentes que sí están alcanzados por el pago de Ganancias y/o Bienes Personales no pueden pedir la retribución de las percepciones, pero sí pueden computarlos para descontar los adelantos de sus pagos anuales.

No obstante, se debe tener en cuenta un cambio importante que se implementó a partir de este jueves. Sebastián Domínguez, precisó que en la Resolución General 5450 se modificó el período fiscal en que se pueden computar las percepciones.

“Hasta el miércoles se podían computar en el período fiscal en que se practicaban. Ahora, se establece que se van a poder computar en el período fiscal siguiente al que se practiquen”, comentó.

“De esta manera, las percepciones que se aplicaron hasta el miércoles pasado (22 de noviembre), podrán ser computadas en las Declaraciones Juradas del Impuesto a las Ganancias y sobre los Bienes Personales del Período Fiscal 2023 que vencen en junio 2024″, explicó el contador.

“En cambio, las percepciones del 100% y del 25% que se practiquen desde el 23/11/2023 hasta el 31/12/2023 podrán ser computadas en las Declaraciones Juradas del Impuesto a las Ganancias y sobre los Bienes Personales del Período Fiscal 2024 que vencen en junio 2025″, agregó.

“Dado que el monto de las percepciones no se ajusta por la inflación ni genera intereses a favor del contribuyente, las mismas quedarán totalmente licuadas por la inflación”, analizó Domínguez.

Es importante recordar que en ningún caso se puede pedir la devolución del impuesto PAIS, ya que no se trata de una percepción a cuenta de otro tributo, sino que se trata de una carga tributaria en sí.

La percepción del impuesto PAIS, el adelanto de Ganancias y el cobro de Bienes Personales se hace de manera automática al momento de la transacción o del pago del resumen para las tarjetas de crédito, por lo que no se puede evitar de ninguna manera. Para el contador Domínguez, se trata de un régimen que puede ser cuestionado en varias situaciones donde ya afectaba garantías y derechos constitucionales.

“En este caso, la imposibilidad de computar la percepción en el mismo período en que fue practicada, estaría generando un empréstito forzoso a favor del Fisco. De esta forma se estarían violando principios y derechos constitucionales como el principio de legalidad, razonabilidad y el derecho de propiedad, entre otros”, remarcó.

Fuente: InfoBae

Fm Sol 106.7 Bella Vista La Musica que a vos te gusta escuchar…

Fm Sol 106.7 Bella Vista La Musica que a vos te gusta escuchar…